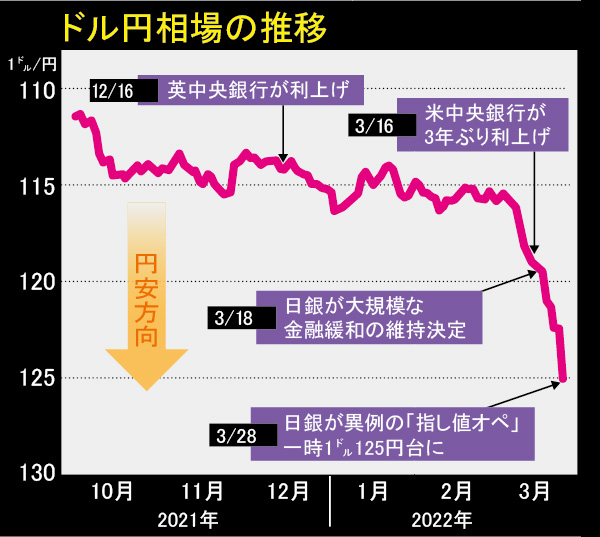

3月28日の東京外国為替市場で対ドル円相場が一時125円と2015年8月以来、6年7カ月ぶりの円安を記録した。1日に3円以上も円安に振れたのは14年4月以来、約8年ぶりだ。

この為替の動きは、世界的なインフレを背景にした各国の金融政策の違いが大きい。欧米は物価上昇を抑えるため、金利を上げてお金を借りにくくし、通貨の供給量を減らして経済の過熱を抑え、インフレ率を低下させようとしている。反対に、日本は金融緩和を続ける構えでいる。つまり、金融引き締めでドルが減る一方、金融緩和の円は増えていくから、ドルより円が安くなる。

庶民にとっては、国内で円建てで給料をもらい、円で生活していれば、為替がどう動こうが何も損得はない。では、何が問題なのか? 基礎から考えてみよう。

急激な円安は「落日の円」の現れ

ウクライナ侵攻でも起きない「有事の円買い」

「落日の円」無理支え

円安のメリットは①国産品を海外で売りやすくなる②海外からの旅行者が増える③海外に取得した資産の価値が上がる。逆に円高のメリットは①外国からの品が安く買える②海外からの投資が呼び込める③国際間の購買競争に強くなる。物価実態に対する日米比率は「1ドル85円」が適正だからかなりの円安状態だ。

国債を中心とした債券市場で日本は金利がほぼゼロと極端に安く、欧米は一斉に金融引き締め(つまり金利が上がる)に振れたことから、投資家は円を売ってドルを買っている。円安が一概に悪い訳ではないが、今の円安はズバリ「日本売り」。低成長低金利の円通貨に魅力は見いだせない。

円安の背景に、長期的には少子高齢化による国力低下での財政悪化、短期的にはウクライナ侵攻などで原油や小麦などの国際商品が品薄になって高騰している点が上げられる。円安を止めるには①政府・日銀が市場で円買い・ドル売りをして支える②政策金利を引き上げて海外投資家を呼び戻す事、だがどちらも実際は難しい。原油をはじめとする資源のない日本で国際商品高騰が続くと輸出入の収支バランスが悪化。政府・日銀は〝黒田ライン〟と呼ばれる1ドル125円を安値限界と設定しており、これを突破されると歯止めが利かず、さらに円売りが加速する「円安スパイラル」に陥る。

かつては「有事の円」と呼ばれ、紛争や金融ショックなどの時は「円が強い」とされた。今や〝落日の円〟で、日本でも預貯金を円だけでなくユーロや米ドルに分散して預けることの検討が注目されている。

【円安のデメリット】

・エネルギーや原材料の輸入コストが上昇し、企業は採算が悪化

・輸入業者にとどまらず、電気、ガス、灯油、ガソリンなどの生活基盤に関わるエネルギーから、食料品にも影響

・外国からの投資マネーも海外に流出し、債券や株価の下落にもつながる

・獲得できる外貨が減ってしまうので海外旅行も割高になってしまう

「悪いインフレ」目前に

20年間もデフレだった日本も4月以降、原油や小麦をはじめとする〝国際商品〟の急激値上がりで、ほぼ全面的に小売価格が値上がりするインフレ基調にある。給与も一緒に上がる〝よいインフレ〟なら何の問題もないが、物価値上げが平均家庭で年間6万円を超える出費増を呼ぶとなると、スタグフレーションと呼ばれる〝悪いインフレ〟に突入する。

日米の金融政策の違い

日本銀行 日銀

日銀

一定の利回りで国債を無期限購入

0.25%超の長期金利の上昇抑制

image photo FRB

FRB

政策金利の引き上げ本格化

長期金利2.5%台まで上昇

日銀は打つ手無し

日銀は国内債券市場で10年物国債が、日銀が上限設定している利割り0・25%まで上昇し、公開市場で利回りを指定し無制限に買い付ける「指し値オペ」を実施して債券価格下落を押しとどめた。国債は売られると金利が上がり、買われると金利が下がる。「この利息でいいならいくらでも買います」という取引を数日続けるのは、かなりむちゃでもちろん初めて。欧米との利息差が広がるのでさらに円安を呼ぶ危険性が増す。

既に日銀は発行済みの国債1220兆円のうち4割に当たる530兆円を保有。金利を引き上げたら国の財政は破綻し、日銀は債務超過に陥る。日銀のゼロ金利政策が破綻し、仮に国債の利払いが年1%上がると3・7兆円支払いが増すから防衛関係全予算の半分が吹っ飛ぶ多額になる。それが分かっているから日銀は経済の好循環が自然に動き出すまで動けない。〝悪いインフレ〟への対応策など実は何も持ち合わせていない。

黒田総裁をはじめとする日銀のトップは来春までの任期。官僚はけっしてアベノミクスの間違いを認めないから、あと1年は対処療法しか打つ手がない。

与党は参院選対策で

政権与党は7月に投開票される参院選が終われば、3年間は国政選挙がないから何としても夏まで逃げ切りたい。日銀のような悠長なことは言っておられず、消費者が痛みを感ずるガソリンや小麦などにどんどん補助金を投入して、価格の据え置きを画策してくる。高齢者への社会保障増大と現役世代減少の二重苦に加え、企業は生産拠点を海外に移してドルをもうけ、海外にプールし、安い円には回帰したくないから税収増を含めた財政は一向に改善しない。

アベノミクスが始まる前の2012年1ドル79・8円が先月末のように125円になったら、値打ちは5割近くも下落した計算になる。産業界は原材料高騰を、消費の弱さから価格転嫁できず。外部から強制的に仕掛けられる〝悪いインフレ〟への対抗策は政官財のどこにも無い。

岸田首相は口先だけの「新しい資本主義」より、社会構造の早期健全化に取り組まないと、国民は参院選後早々に耐えられなくなる。