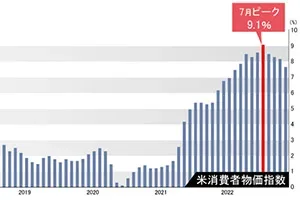

11月に発表された米国の消費者物価指数(CPI)10月分は、市場が予想した7・9%よりも低い7・7%(前回8・2%)を示し、インフレの鈍化が見え始めた。

7月に発表された9・1%をピークに、4カ月連続で下落傾向にあり、投資家の中には「インフレがピークアウトしている。トレンドの転換が迫っている」と予測する人が増えてきている。

現に今回の発表があってすぐ、米国の代表的な株価指数であるS&P500は5・5%以上も急騰した。一方で、株価と逆相関の関係にある長期金利の指標、米10年債利回りはマイナス6・8%と急落した。さらに、為替相場は円高ドル安傾向の1ドル140・9円と3・7%下落した。15日には一時137円台にも振れた。

日本国内では円安対策として、為替介入や金融緩和まで持ち出し議論されてきたが、こうもあっさりと円高への可能性が見えると、為替相場はシンプルに2国間の通貨の総量で決まるという事実を実感した日でもあった。

米国では現在、インフレ退治を目的に金融引き締めが続く。わかりやすく言えば、市場に出回っているお金の量を減らすことで、意図的に経済活動を減退させ、インフレを抑えるのだ。現在は、モノの消費率や企業の生産性・販売力の低下など景気にとって悪い経済指標の方がインフレが鈍化の兆し、「利上げのペースダウン」が期待され、株価上昇となる局面が多い。

しかし、最大の課題であるインフレが収まりはじめると状況は変わってくる。FRB(連邦準備制度理事会=米国の中央銀行)は、来年の春までに政策金利を5%ほどまで上げる公算が高いが、上昇の幅は狭まり、いずれ終わる。そうなると金利引き締めで悪くなった景気が残るのである。

ところで、株式相場のサイクルは4つの局面を繰り返していることをご存じだろうか。

現在の米国は、インフレを抑えるために金利を上げ、株価が下がる「逆金融相場」から、その金利引き締めで景気後退した「逆業績相場」へ移行する時期にある。さらに現在地を細かく言えば、この2つの相場の中間相場、つまり〝トレンドの転換〟時期にあたる。インフレのピーク(終わり)が見えはじめ、金利が下がって株価が反発上昇しやすい局面ということだ。

ただし、この先には逆業績相場が待ち受けているので「ブルトラップ(※)にご注意を」という専門家もいる。さらに長い目でみると、株価が上昇しやすい「金融相場」へと続くのだ。このように相場環境はいつの時代も循環しているのだ。

……………………

※ブルトラップ=相場が大きく上昇した後、下落基調に切り替わる現象。株価が大きく上昇したと思って買い注文を入れ、その後の下落で損失となり、文字通り罠(トラップ)にはまってしまうこと