データによっては円高、日経下落の可能性も

ここ1、2年、欧米を始めとする世界各国は、コロナ禍の反動やウクライナ危機によるエネルギー高騰から始まったさまざまな物価高騰で悩まされてきた。しかし、長いデフレの影響か、日本だけが比較的に影響が少ない蚊帳の外という状態だった。例えば米国は、2021年3月頃からインフレ率が上がり始め、2022年6月にはピークとなる9・1%を記録した。

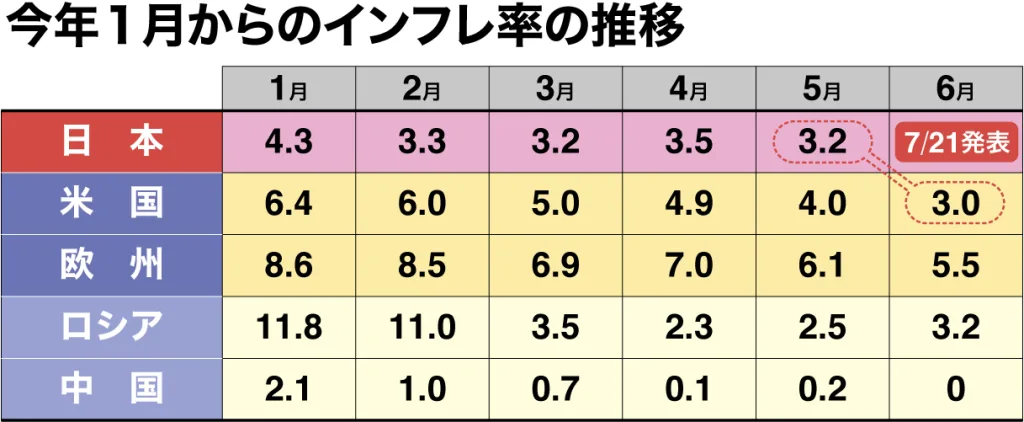

しかし、その後は9・1%が天井となり次第に下落していき、今月12日に発表されたインフレ率は予想の3・1%を下回る3・0%となった。

ここで注目したいのが、瞬間的かもしれないが、現時点で日米のインフレ率が逆転したことだ(日本のインフレ率は前回発表時で3・2%)。これを受けて、21日に発表される日本のインフレ率と、27~28日に開かれる日銀の金融政策決定会合に注目が集まっている。現在、日本の政策金利は長らくマイナス0・1%をキープした状態だ。ネット上では、イールドカーブコントロール(長短金利操作=YCC)に変更があるかもしれないという話題が挙がっている。

米国がここまでインフレ率を下げてこられたのは、5・0~5・25%という高い政策金利にほかならない。世界の中央銀行は、目標とする物価指数〝2・0%〟を達成するために金融引き締めを行っている。

日米のインフレ率逆転は、日銀にとってどのようなプレッシャーになるのか。ドル円相場を見ると強い上昇トレンド(円安)だったが下落し、138円台の円高傾向となっている(14日現在)。

世界各国のインフレが収まるころ、日本だけがインフレに悩まされる日がくるのか? これまでの日本のインフレ率を見ると、ことし1月にピークとなる4・3%になったが、2月~6月の間は3%前半を行き来している状態だ。

もし今後、日本のインフレ率が上昇していった場合、欧米では長いインフレとの闘いが一服し金融引き締めが最終局面に入る一方、日本だけが金融引き締めを行わざるを得ない状況がくるのか。そうなると為替は円高傾向へ、日経平均は売られ、景気後退となるリスクが高くなる。

(※)記事の便宜上、総合CPI(消費者物価指数)をすべてインフレ率で記載した。